22/04/2022 13:04

Sem clareza sobre os desfechos da Guerra na Ucrânia e em compasso de lenta normalização das cadeias globais de fornecedores, não são desprezíveis os riscos de taxas de inflação persistentes por mais tempo, como indicam as curvas de inflação para Estados Unidos e Alemanha

Por Márcio Holland

___________________

No Brasil, a inflação medida em IPCA atingiu 11,30%, nos últimos 12 meses acumulados até março deste ano. Com isso, abriu-se a temporada para discussão sobre o quanto deste descontrole inflacionário se deve aos fenômenos domésticos e o quando dele está associado com a sequência de choques internacionais adversos. Não é tarefa fácil decompor efeitos domésticos dos efeitos globais de uma dada variável macroeconômica. Contudo, neste artigo, procuramos lançar algumas pistas.

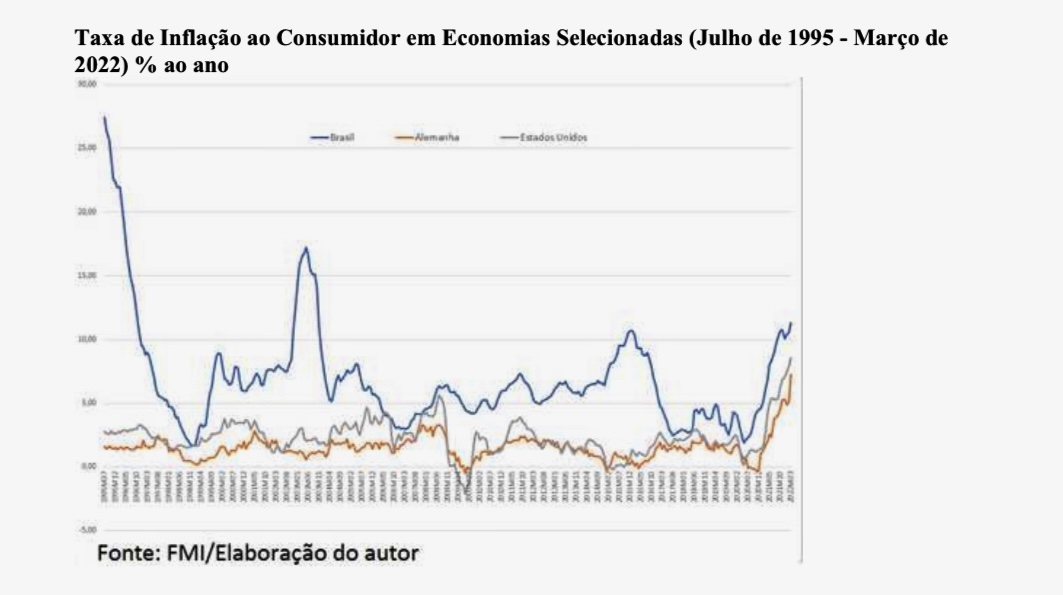

Primeiro, é importante contextualizar que a economia mundial vem sofrendo uma sequência de golpes nada desprezíveis. Contamos com a ajuda de um gráfico para acompanhar como essa sequência de eventos aqui reportados vem afetando o comportamento das taxas de inflação no Brasil e em duas economias de referência internacional, Estados Unidos e Alemanha. Primeiro, o estouro da crise financeira internacional, de 2007/2008, provocou mudanças sem precedentes na orientação das políticas monetária e fiscal, nas principais economias avançadas. Inaugurou-se o ciclo das taxas de juros reais negativas, com o mergulho dos índices de preço rumo ao campo da deflação (veja as linhas das taxas de inflação dos EUA e da Alemanha, no segundo semestre de 2009) e forte enfraquecimento na demanda agregada.

O ciclo de normalização da política monetária foi interrompido pela pandemia da Covid-19, que representou abrupto choque de oferta agregada seguido por choque de demanda agregada. Mais uma vez, os índices de preços cederam bastante devido à interrupção da atividade em diversos setores, em especial, o de serviços. Aos poucos, com o processo de reabertura das economias, houve grande pressão inflacionária, notadamente advindas de alimentos, serviços e energia. Ainda tomados pelos efeitos perversos da pandemia, em meados de fevereiro desde ano, o mundo passou a assistir à invasão da Rússia em território Ucraniano. Mais uma vez, assistiu-se à interrupções em algumas cadeias produtivas, e importantes economias revelaram-se dependentes do Leste Europeu em gás natural, petróleo, trigo, milho e fertilizantes. Esse ciclo recente de recrudescimento inflacionário é bem visível na parte final do gráfico.

Essa sequência de choques que vem abalando o mundo tem provocado uma grande volatilidade nas taxas de inflação e isso, certamente, compromete em muito a capacidade dos banqueiros centrais conduzirem políticas monetárias consistentes no tempo. Em geral, os bancos centrais não escaparam de ficar “atrás da curva” de juros. Tanta volatilidade tem turvado a visão das autoridades monetárias.

As causas da inflação mundial atual são múltiplas. Resumidamente, de um lado, tem-se os choques de oferta, conforme alterações relevantes nos custos de energia, insumos, alimentos e frete, com a reabertura das economias dado o quadro de arrefecimento da pandemia e, agora, com o conflito no Leste Europeu. Segundo, tem-se o choque de demanda, com aumento acelerado da demanda por serviços, como passagens aéreas, hospedagens e outras atividades de turismo, além de alimentação fora de casa, em bares e restaurantes. Petróleo mais caro e incertezas mundiais turbinam esse quadro.

O Brasil segue uma trajetória de alguma forma similar, mas com colorido próprio. Enquanto o mundo experimentava a “great moderation” (período definido entre meados dos anos 1980 e 2007, quando as taxas de inflação ficam baixas e pouco voláteis), o país ainda buscava encontrar o caminho do controle inflacionário, entre planos de estabilização de naturezas distintas. Com o Plano Real, de 1994, as taxas de inflação domésticas mergulham rumo à convergência das taxas de inflação de economias ricas, como Alemanha e Estados Unidos.

Novamente, o gráfico ilustra muito bem a situação inflacionária brasileira frente às duas referências internacionais. A primeira etapa do regime de metas de inflação, adotado em 1999, indica ainda um país em busca da estabilização de preços, mas já sem o risco da quase hiperinflação. Pelo menos por dez anos consecutivos, de 2006 a 2016, as taxas de inflação domésticas seguem-se deslocando crescentemente das taxas de inflação daquelas economias ricas.

Os fatores domésticos ganharam muita importância neste período. Somente mais recentemente, de 2017 a 2022, a inflação doméstica volta-se a apresentar alta e positiva correlação com as inflações mundiais. O mundo ficou muito parecido.

Desde o Plano Real, a taxa anual de inflação brasileira é, em média 4,6 pontos percentuais acima da inflação norte-americana. Desde 2017, essa diferença caiu para 2,04 pontos percentuais. Na reabertura das economias, de começo de 2021 em diante, contudo, o Brasil voltou a deslocar suas taxas domésticas de inflação das referências internacionais. Desde então, a diferença cresceu para 3,4 pontos percentuais perante a inflação norte-americana. Não necessariamente, a diferença entre os 2,04 e 3,4 poderia ser explicada exclusivamente por fatores domésticos visto que se trata de uma diferença estatística simples.

Mas, podemos inferir, sem maiores controvérsias que, a despeito da inflação ser, neste momento, um fenômeno global, há uma razoável porção de componente doméstico naqueles 11,30% acumulados em 12 meses até março de 2022. Neste período, houve forte desvalorização do Real perante o Dólar. De média de 4,0 Reais por Dólar, nos meses que antecedem a pandemia, para média de 5,5 Reais por Dólar, na média do período pandêmico, a desvalorização do Real foi de média de 38%.

Mesmo que se considere um baixo “pass-through ratio” (transferência inflacionária do câmbio), trata-se de expressiva desvalorização cambial para o momento em que acontece a escalada dos preços internacionais, como petróleo, gás natural, minérios e alimentos. Grande parte desta forte desvalorização cambial pode ser creditada nas incertezas associadas com a política fiscal doméstica, conforme se desenrolava a condução atabalhoada da economia na pandemia no Brasil. Essa coluna registrou esse fato ao longo de 2020.

O fato é que o mundo está assistindo a uma extraordinária ascensão da inflação, ainda sobre bases de demanda agregada e mercados de trabalho frágeis. Sem clareza sobre os desfechos da Guerra na Ucrânia e em compasso de lenta normalização das cadeias globais de fornecedores, não são desprezíveis os riscos de taxas de inflação persistentes por mais tempo, como indicam as curvas de inflação para Estados Unidos e Alemanha, no gráfico que acompanha esse artigo, elevando pressões sobre os bancos centrais das economias avançadas.

No Brasil, os fatores domésticos amplificam os problemas mundiais, no rastro das eleições presidenciais, de populismo fiscal, e de promessas perigosas de reversões de reformas, e sem clareza de estratégias de política econômica de um novo governo, em especial, de compromissos com a responsabilidade fiscal. Com isso, as pressões inflacionárias devem seguir desafiando as metas inflacionarias pelo menos até 2024 e, com isso, esse ciclo de aperto monetário poderá ser mais longo do que se prevê no mercado, neste momento.

Fonte: Broadcast

© 2023. CIEAM. Todos os direitos reservados.

© 2023. CIEAM. Todos os direitos reservados.